Lv.9 旅路のお金を管理する/資金管理と資金繰りの方法【お金・財務会計】|小規模経営学

見出し

キャッシュという〝HP〟が尽きたらゲームオーバー!「資金管理が事業を守る」

「事業体力」を計る〝ものさし〟は、「売上」ではなく「キャッシュ(現金)」です。

なぜなら、いくら売上が伸びていても、手元にお金がなければ、支払いも、投資も、今日の仕入れさえできないからです。

ゲームでいえば、「HP(ヒットポイント)」がゼロになるとその場で「即ゲームオーバー」――それと同じように、キャッシュが尽きた時点で、あなたのスモールビジネスは強制終了となるのです。

たとえば、顧客からの入金が1か月後、でも今週末には家賃や人件費の支払いがある。このタイムラグをコントロールするのが「資金管理」であり、ここが崩れると、どんな優良事業でも倒れます。黒字倒産の典型的な原因も、ここにあるといえるでしょう。

「資金繰り」という、事業と経営者を削る強敵との戦い

資金管理の中でも、とくに意識すべきなのが「資金繰り」です。

それは、「いま、手元にいくらあるか?」だけではなく、「いつ、どこから、いくら入り、いつ、どこに、いくら出ていくか?」を読み解く技術のこと。

売上があっても、入金までに時間がかかれば、お金は使えません。逆に、仕入れや支払いは前倒しでやってくるケースがほとんど。このズレを「予測し、調整する」ことが、資金繰りの要です。言い換えれば、資金繰りとは「時間とお金のパズルを解く」こと。このパズルを組み違えれば、いきなり資金が尽きることになり、スモールビジネスの崩壊を意味します。

「売上があがった!利益も出た!」と喜んでいたのに――翌月に〝税金や社会保険料〟の支払いが集中していて資金がショート……。

このような事態を防ぐには、「帳簿上の利益」ではなく、「手元のお金の動き」に目を向けることが不可欠なのです。

ねえ、ファイナン。資金繰りって、そんなに怖いの…? 売上があれば大丈夫じゃないの?

売上だけ見てると落とし穴にハマるの。大事なのは〝いつ入るか、いつ出るか〟お金のタイミングを読み違えると、いきなりキャッシュアウトするからね

スモールビジネスの経営者にとって、資金繰りは想像以上のプレッシャーを伴うものです。「今月、払えるか?」「来月、残るか?」「再来月、どうなるか?」こうした問いが、毎日のように頭の中をぐるぐると駆け巡ります。

売上があっても、入金が先なら意味がない。利益が出ていても、現金がなければ倒れる。この〝矛盾〟が、経営者の心を最も消耗させるポイントです。

資金繰りとは、見えない敵と闘い続けるようなもの。

明確な「答え」もなければ、「これで終わり」もない。「見通すこと」「整理すること」「予測を立てること」が、唯一の武器になります。

資金繰りは、数字の問題であると同時に、精神の問題でもある。だからこそ、システムではなく、〝習慣〟として支えることが必要なのです。「精神を削らないために、数字を整える」――それが、資金管理における最大の意味なのです。

資金繰りの悪化を防ぐ最も実践的なツールが、「資金繰り表」です。資金繰り表とは、未来の入出金を一覧化し、「何月何日に、いくら入って、いくら出ていくのか?」を事前に見える化をしたシンプルな表です。

収支計算表は毎月作成しているが、資金繰り表を毎月きっちり仕上げている会社は意外と多くありません――こうした現実が、廃業率の高さを招く一因となっています。

Excelや手書きのノートでも十分です。重要なのは、「見通すこと」そのもの。たとえば、3か月先の家賃と支払いを並べて書き出すだけでも、現実の輪郭は一気にクリアになります。そして、見通しが立てば、手が打てる。手が打てれば、気持ちもラクになります。

そのための「判断の基準」が、資金繰り表には詰まっています。まさにそれは、天気予報のような存在。晴れなら外に出る。雨なら傘を持って出かける。この「備え」があるかどうかで、経営の疲労度はまったく違ってくるのです。

数字って苦手だけど…資金繰り表って、やっぱりつくったほうがいいの?

もちろん! 簡単でいいから、わかるところを書き出すだけで安全への一歩を踏み出すわ

小規模事業にこそ、資金管理は生命線

大企業と違い、スモールビジネスは〝借入余力や資金調達の選択肢〟が限られているので、「手元にあるお金をどう動かすか」が、毎日の経営判断に直結します。

✓ 資金が先細る予兆に気づけるか?

✓「売上」よりも「入出金スケジュール」が管理できているか?

✓ 収入の波をどうならしていくか?

これらを感覚だけに頼らず、「見える化」し、戦略的に操るのが、本当の意味での資金管理です。

資金管理とは、「お金の流れ」を読み解き、未来のキャッシュ残高を予測していく技術です。逆にキャッシュというHPが続くかぎり、事業は何度でも立て直せる。そういった意味でも、「キャッシュ=体力」を守ることが、経営者にとって、最重要スキルなのです。

資金繰りのルールを理解し、事業のお金をスムーズに回す【決算書と財務3表のツボ】 3つのポイント

1)「利益が出ているのにお金がない…」の正体は、PLとCFのギャップ

「ちゃんと利益は出ているはずなのに、なぜかお金が残っていない」

そんな違和感にぶつかるのは、実は小規模事業の経営者あるあるです。その原因は、損益計算書(PL)と「資金繰り表」、キャッシュフロー計算書(CF)の〝ズレ〟にあります。

PLは「儲け」を、CFは「現金の動き」を、それぞれ別のルールで記録しています。たとえば売掛金が発生すれば、PLにはすぐ売上として計上されますが、実際のお金はまだ入っていない。

入金は先なのに、PL上では利益があるように見える――これが「利益があるのにお金がない」の基本的な正体です。

ねえ、ファイナン。利益が出てるって喜んだのに、なぜか口座がカラってこともあるの?

そうよ。それは〝利益とお金〟のルールが違うから。PLとCFは別ゲームと思ったほうがいいわ

資金繰りの視点では、「いま、いくらあるか」よりも、「これからいつ入って、いつ出るか?」のタイミング管理が命です。数字の見方を変えることで、未来の選択が変わってきます。

PLが教えてくれるのは「儲かっているかどうか」。でも、CFが見せてくれるのは「生き残れるかどうか」。

つまり、利益は目標の達成度を示し、キャッシュは現在地のリアルを突きつけてきます。経営判断に必要なのは、未来の夢だけではなく〝いまの足元〟を正確に見る冷静さなのです。

ここで注意すべき点は、税務上のキャッシュフロー計算書と、日々の経営に必要なリアルな「資金繰り表」とでは少し性質が違うということです。

キャッシュフロー計算書は、会計上のルールに従って「営業・投資・財務活動」の3区分で資金の動きを整理するものであり、決算書の一部として主に「財務分析」に用いられます。

一方で、資金繰り表は「いつ・いくらの入金があり、いつ・いくらの支払いがあるか?」という、日々のリアルなキャッシュの動きを見る実務的な管理ツールです。これは、現金残高を守り、経営判断を下すための〝生きた台帳〟ともいえる存在です。

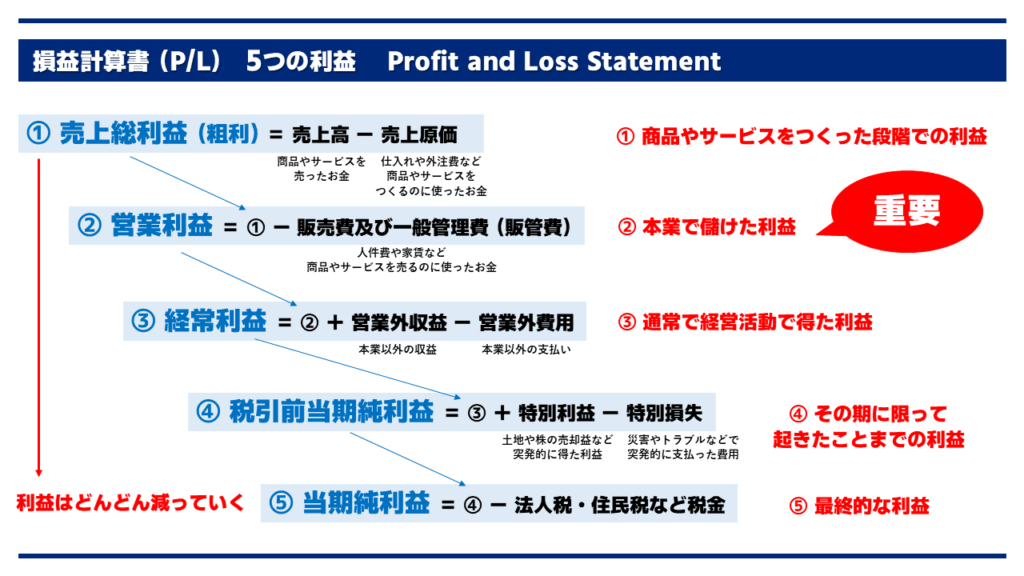

利益構造を知ることは、「お金の流れ」を読む力につながる

また、「利益構造を理解」することで、どこにどれだけ支出が発生しているのかを把握し、適切な対策を講じるための土台ができます。

一言で「利益」といっても、それは一つではありません。実際の損益計算書(PL)では、利益は主に5つの段階に分かれて表示され、それぞれ意味も中身も異なります。

- 売上総利益(粗利):商品やサービスを売って得た金額から、仕入原価などを引いた「つくった段階の利益」

- 営業利益:本業の売上から販売費や管理費などを引いた「本業で儲けた利益」

- 経常利益:本業に加えて、金融収支なども含めた「通常の経営活動全体での利益」

- 税引前当期純利益:突発的な利益や損失(災害、資産売却など)も加味された「その期に特有の利益」

- 当期純利益:最終的に法人税などを差し引いた「企業に残る本当の利益」

多くのスモールビジネス経営者が混同しやすいのは、「粗利が多い=儲かっている」という誤解です。

しかし実際は、そこから人件費や家賃など販管費、借入利息や税金等が引かれていくため、「手元に残る利益」はずっと少なくなります。

だからこそ、利益構造を正しく理解することは、「いま、本当にどこで稼げていて、どこでお金が出ていっているか?」を知るための大切なリテラシーなのです。

この5つの利益の構造を把握することで、経営判断のスピードと精度は大きく向上します。単に数字を追うのではなく、「利益がどう減っていくか」を構造で捉える力――これを手に入れていれば、スモールビジネスの資金繰りもぐっとラクになります。

2)収益の通算成績はBS――「貸借対照表」が教えてくれる資金繰りの要点

決算書に表れる貸借対照表(BS)は、「あなたの事業のバランスシート」。つまり、これまでの積み上げた経営の蓄積スコアを表すものです。

「PLが〝シーズン成績〟だとすれば、BSは〝通算成績〟」

現金、売掛金、借入金、在庫、資産、負債など、あなたのビジネスの「全体像」がここに映し出されています。ここで注目すべきは、「いまあるお金」よりも、

✓ 固定費に対して、キャッシュの持ちこたえ力はどれくらいか?

✓ 売掛金や在庫に〝お金が寝てないか?〟

✓ 借入返済のスケジュールに無理はないか?

という構造の危うさを知ることです。BSは「資金繰りの地雷」を発見する地図。読めるようになると、先回りで打てる手がぐっと増えます。

そして何より、BSはあなたの「経営の生きざま」を映す鏡でもあります。

過去に積み上げた価値、抱えているリスク、そしてどこにリソースを配分してきたのか――その全てが、BSには正直に刻まれます。だからこそ、BSを読むという行為は、「自分の経営と正面から向き合うこと」でもあるのです。

BSってよくわかんないし、後まわしでよくない?

それじゃ体調がわるいのに健康診断をスルーするのと同じよ。体力の限界を知るって意味では、BSこそが〝経営の健康診断書〟なの

3)小規模経営に効くのは、完璧な決算書より〝経営3表〟の使い方

決算書を「完璧に読む」必要はありません。それより大切なのは、損益計算書(PL)・貸借対照表(BS)・キャッシュフロー計算書(CF)、この「3つを俯瞰で見ながら、つなげて理解する力」です。

✓ たとえば…

- PLで、利益が出ているかをチェックする

- CFで、その利益が現金として入っているかを見る

- BSで、資産や負債がどう積み上がっているか確認する

このように「3つを組み合わせて、経営判断の材料にする」ことが、小規模経営では何よりも重要。一枚一枚を完璧に読むよりも、3表の関係性をまずは感覚でつかむことが、最強の武器になります。

「数字は苦手…」という人も、全体のつながりを意識するだけで、ビジネスの見え方が劇的に変わってきます。完璧じゃなくていい。まずは、自分の知識で、自分なりの「3表メモ」を記帳してみる。

✓ たとえば…

- PL(損益計算書)メモ:

→「今月は売上が50万円、仕入れが20万円、人件費と家賃で25万円。だから利益は5万円」 - CF(キャッシュフロー)メモ:

→「売上は月末入金だからいまはまだ手元にない。家賃と仕入れはもう支払い済み。現金残高は5万円」 - BS(貸借対照表)メモ:

→「いまある資産は現金5万円と在庫10万円。借入金は50万円あるから、資産より借金が多い状態」

こうして、自分なりに「どれくらい儲かっていて」「いま手元にいくらあって」「どこにお金が詰まっているのか」をざっくり書いていくだけで、経営の地図が自然と頭の中に描けるようになります。

数字は、怖いものではなく、あなたを守る道具。その感覚を持てたとき、数字とのつきあい方が変わり、経営の自信が芽吹いてくるでしょう。

財務諸表を「読み解く力」が、経営の視界をクリアにする

スモールビジネスにおいても、財務諸表を読み解く力は必須です。この3つの財務諸表は、事業の健康状態を把握するための基本的なツール。そしてこれらをただ見るだけでなく、「分析」する具体的な方法も紹介します。

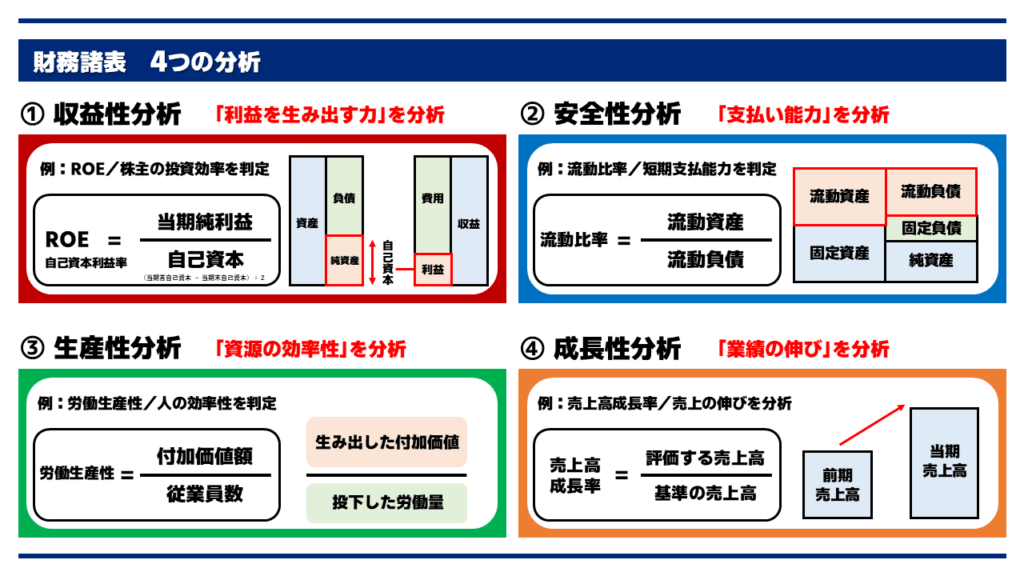

たとえば、以下の「4つの分析視点」は、金融機関の融資審査などでもよく活用されており、実際のビジネス判断にも役立つフレームです。

1.収益性分析(利益を生み出す力)

企業がどれだけ効率よく利益を生み出せているかを判断する分析です。代表的な指標は「ROE(自己資本利益率)」で、これは株主や経営者が投じた資本に対して、どれだけの純利益を出せたかを示します。

2.安全性分析(支払い能力)

日々の支払いができるかどうか、つまり「倒れない企業」であるかを測る分析です。流動比率などを通じて、短期的な資金繰りの安定性を確認できます。

3.生産性分析(資源の効率性)

人材や資産がどれだけ効率的に価値を生み出しているかを示す指標です。たとえば「労働生産性」は、従業員一人あたりの付加価値を測定し、人材活用のヒントを与えてくれます。

4.成長性分析(業績の伸び)

売上高の増減などを通じて、企業がどれだけ「伸びているか」「市場から評価されているか」を見極める分析です。将来の可能性を測る上でも欠かせません。

これらの視点は、決算書や会計ソフトの数字を単なる「記録」で終わらせず、経営のヒントに変えるための「地図」となります。

✓ どの指標が改善すべきサインなのか?

✓ どこが強みで、どこが脆いのか?

✓ 融資先や投資家からどう見られているのか?

こうした分析ができるようになることで、あなたの経営判断はより精度を増し、未来を切り開く力が備わっていきます。

3つのステップ

お金の流れに詰まりが出ると、どんなに良い事業でも継続は難しくなります。

「数字に強い経営者」ではなく、「資金の動きを理解している経営者」であることが大切。ここでは、資金繰りをスムーズにし、決算書を日常の判断に活かすための3つのステップを紹介します。

① 適した会計ソフト(アプリ)を導入する

「数字が苦手で…」という方にこそ、おすすめしたいのが、会計ソフト(アプリ)を味方につけることです。

いまや簿記の知識がなくても、クラウド型の会計アプリが、仕訳・帳簿・給与計算・利益の自動化をハイレベルやってくれる時代。

たとえば、売上や支出、経費を入力するだけで、「損益の把握・月次の試算表・決算書の作成」までが〝自動〟で完了。これが実現するのです。

✓ 「確定申告がとにかく不安で面倒くさい…」という人も

✓ 「信頼できる税理士がいなくて、自分で数字を管理したい」という人も

この会計アプリの恩恵を受ければ、〝数字の見える化〟が劇的に進みます。

そもそも決算書は、経営者の通信簿。所轄税務署だけでなく、銀行や取引先、従業員や家族にも「うちの会社の状態はこうです」と示す、経営の公式ドキュメント。そして、そこに含まれる利益率・資産状況・安全性や成長性の指標は、そのまま次の一手の判断材料になります。

いまの会計ソフトには、銀行口座・クレジットカード・電子マネーとの連携機能が標準装備されていて、日々の入出金を自動で取り込み、リアルタイムで反映してくれます。

いまって決算書作成や確定申告も会計アプリでできちゃうの?

そうなの。経理の採用や、わざわざ税理士に依頼する必要があまりないのよ

会計タスクが完全自動化できる時代――

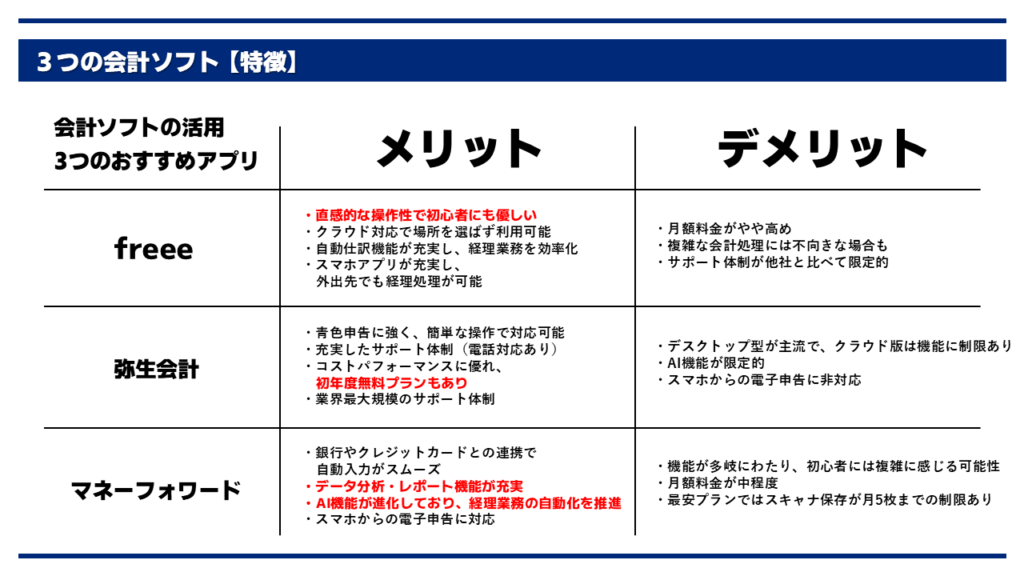

いちいち手入力する手間も、集計のミスも、もう気にしなくていいのです。取り分けスモールビジネスと相性がいいのは、「freee」「マネーフォワードクラウド」「弥生オンライン」などのクラウド型会計ソフト。

それぞれに特徴があり、価格や機能も異なります。あなたの事業スタイルやITリテラシーに応じて、ベストなツールを選びましょう。

この3つの会計ソフトの特徴とメリット、デメリットをまとめていますので、ぜひご覧ください。

「見える数字が、自信になる」その第一歩として会計ソフト導入は、あなたの資金繰り力を確実に引き上げてくれる武器に間違いなくなるはずです。

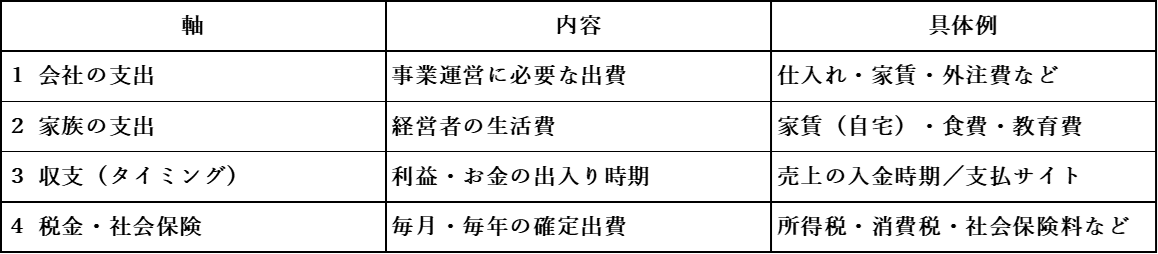

② 資金の動く順番――「会社と家族・収支と税金の4軸」で支払いの実体を知る

スモールビジネスのリアルな資金の動きは、〝会社だけ〟で完結していません。

実際には、「生活(家計)」「事業経費」「納税」――すべてが複雑に絡み合っています。そこでおすすめしたいのが、「4軸フレーム」で資金の流れを分類してみることです。

「どこでお金が減っているか」「支払いが集中する時期はいつか」が一目でわかるようになります。また、費用がどう繋がっているか? というお金の流れの全体構造が見えてきます。

とくに小規模経営では、事業と経営者の生活が密接に関わっているので、この「4軸フレーム」で確認することを強くおすすめします。

また、大きな固定支出である「家賃」に関しては、判断基準を持っておくことが大切です。一般に、事業用の家賃は、売上の10%以下が望ましいとされており、これを超えると利益を圧迫するリスクが高まります。

そして、住居費(家計の家賃)ついては、世帯収入の1/3以下に抑えるのが健全な家計管理の基本。

このような目安(指標)を持つことで、「何にどれだけ使っていいのか?」という感覚が磨かれ、資金繰りの設計精度と経営判断の的確さが、格段に高まっていくはずです。

ファイナン! なんかもう、いまでも仕事のお金と生活費がぐちゃぐちゃで…

その感覚、ほとんどの人が持ってる。だから4つの軸で分けると、流れがクリアになるのよ

③「キャッシュカレンダー」をつくる

「資金繰り表をつくりましょう」と言われても、正直ハードルが高い…と感じる方へ。そんなあなたにこそ試してほしいのが、「キャッシュカレンダー」をつくるという習慣です。

✓ やり方はかんたん

1 カレンダーアプリや手帳を用意

2 毎月の支出・入金予定を記録(たとえば…)

- 10日:クレジットカード引き落とし

- 15日:人件費の支払い

- 27日:家賃支払い

- 30日:売上入金(〇〇銀行)

3 残高見込みを〝メモ〟

「この日に〇万円入って、△△円出るから…この週の残高はこのくらい」と、未来のお金の流れを可視化します。

この「見える化の習慣」こそ、資金ショートを防ぐ最強ツールです。

キャッシュカレンダーは、スプレッドシートでも手書きでも大丈夫。「未来の残高」を予測する感覚が養われることで、借入・支出・投資の判断にも余裕が生まれ、その結果、経営者の精神的な余裕も確実に生まれることでしょう。

資金ショートを防ぐための資金管理習慣――お金の流れを可視化する

お金がないから倒産する――それは、経営の世界では当然のことのように語られます。

では、その「お金がない」の正体とは一体何なのでしょうか?

経営において、お金の流れは〝血液循環〟にたとえられます。出ていくお金の方が早く、多く、予定外で、予想以上であれば、いかに利益が出ていても命は尽きる――それが、資金ショートです。

資金繰りに悩む多くのスモールビジネスに共通しているのは、「見えていなかった」こと。つまり、お金の流れの「見える化」が足りなかったことにあります。

お金の流れは「スピード」と「タイミング」の勝負

資金繰りで重要なのは、「収入」と「支出」の絶対額ではありません。いつ入ってきて、いつ出ていくのか? この時間差が命取りになります。

たとえば、月末に100万円の入金がある予定でも、その前に120万円の支払いがあればアウト。このズレこそが、スモールビジネスにとっての〝強敵〟です。

この強敵に立ち向かうために必要なのは、派手な会計知識や数字力ではなく、日々の小さな習慣の積み重ねです。

「1日1回、お金の動きをチェックする」――通帳を〝見るから読む〟へ

銀行口座を確認する習慣がある人はたくさんいます。もちろん大事なことですが、ただ残高を見るだけでは、あまり有効的ではありません。より大切なのは、残高の増減から入出金の流れを読み取り、「なぜ今日この金額なのか?」を毎日確認する。この習慣こそが、資金繰り感覚を養うカギになります。

カレンダーやスケジューラーに、納品や打ち合わせなどの予定を書くように、お金の出入りも予定表に入れる。たとえば、「キャッシュカレンダー」を入力するような取り組みが重要です。

毎月決まった家賃・人件費・税金・仕入・ローンの支払い。入金予定の請求書・補助金・返済猶予の満期。これらを、実際の日付に落とし込んで「時間軸」で把握する。

そのようにキャッシュの流れを整えることで、「今月はキツイ」ではなく「〇月〇日〜〇日が危ない」という具体的な見通しが立てられるようになります。

キャッシュフローを〝可視化グラフ〟にし、色・形・線で感覚を養う

言葉や数字だけではなく、視覚で感じる資金の流れは、意思決定に大きな効果をもたらします。Excelやアプリのキャッシュフローツールを使って、月ごとの収入と支出をグラフ化しましょう。

色分けされた折れ線や棒グラフが、「いま、どこが危ないのか」「先月と今月、何が違うのか」を即座に伝えてくれます。とくに経営に苦手意識があるタイプの経営者こそ、「数字で判断する」から「色で感じる」へ。

その視点の転換が、資金感覚を根底から鍛えてくれることでしょう。

「大きな支出を分割して見る」方法も、非常に効果的です。年払い・一括は、月額化して捉えること。

たとえば、保険料や設備投資など、一度の出費が大きいものは、「その月がキツかった」と片づけられがちですが、それを年間で平準化し、「月あたりのコスト」として管理することで、安定したキャッシュフロー管理が可能になります。

家計の感覚にたとえれば、年間の固定資産税も、保険も、車検も、すべて〝月割り〟で家計簿に反映する――そんな発想と同じです。

「資金繰り力」は習慣でつくられる

お金の流れが可視化されると、心の不安が間違いなく減ります。〝見えないこと〟ほど、経営者を追い込むものはありません。逆に、「ここまで見えていれば、安心」という状態が、ブレない良質な判断を生みます。

HPという資金のショートは〝ゲームオーバー〟を意味します。しかし、「資金繰りを可視化する」という日々の小さな習慣が、事業というゲームを、継続可能な冒険へと変えてくれるのです。

手間はかかりますが、あなたの命といっても過言ではない「資金」のこと。からだが不調の場合、「どこがわるいのか?」と、察知を試みます。

そういった健康管理と同じく、資金管理も丁寧かつ効率的に行うことで、事業の寿命が延びるのであれば、このうえない〝儲けもの〟であることに間違いはありません。

それでは、次のレベルへご案内します。

↓ もくじはこちらから ↓

寺本 智(てらもと さとし)

小規模経営学者│スモビジ大学長│小さいからこそ「個性と安定が両立」する『小規模経営学』を体系化│スモールビジネス分野で、教育・コンサルティング・小説を執筆│スモールビジネスコンサルタントとして、10年以上にわたり、従業員0人から20人まで(商業・サービス業は基本5人以下)の小規模企業を200社以上サポート。

活動理念は、『小さな事業を大きな主役へ』。一人ひとりが持つ個性と、経済的な安定。この2つが両立する――そんな〝小さな経営の在り方〟と、スモールビジネスを200社以上サポートした実体験から得た、「小さくても大きな成果を導くことができる」独自の文法を、小規模事業の【6つのフェーズ】と【6つのカテゴリー】に合わせて体系化。

ビジョンは、小さな事業が大きな主役となり、『個性と安定が、両立する社会』――「一億総スモールビジネス」。

▶ スモビジ大学のプログラム

↓ 画像をクリック ↓